| 11 May 2020 | 4111 VIEWS |

ขายบ้าน/คอนโดแบบนี้ ไม่ต้องเสียภาษีเงินได้

การเสียภาษีเป็นหน้าที่ที่ประชาชนพึงกระทำเพื่อให้รัฐมีรายได้ในการพัฒนาประเทศให้เจริญ

แต่การหาช่องทางในการลดหย่อนภาษีก็เป็นสิทธิที่รัฐให้เราไว้เมื่อเราได้เป็นส่วนหนึ่ง

ในการช่วยเหลือรัฐให้สามารถเจริญก้าวหน้าได้ ดังนั้นสิทธิใดที่เราพึงได้

ก็อย่าลืมตรวจสอบกันด้วยนะครับ

ซึ่งในวันนี้ผมก็จะมาบอกสิทธิของเราอย่างนึงที่สามารถนำไปใช้

ในลดขอลดหย่อนภาษี หรือใช้เพื่อการประหยัดภาษีที่เราจะต้องเสียไป

แต่คนส่วนใหญ่อาจจะยังไม่รู้กันนะครับ

นั่นก็คือสิทธิในการยกเว้นภาษีเงินได้ในบางกรณีที่เราได้ทำการขายอสังหาฯ ประเภทที่พักอาศัย

ของเราออกไป ซึ่งสิทธิที่ว่านั้นคืออะไร ตามมาดูกันเลยครับ

ก่อนที่เราจะไปพูดกันในเรื่องของสิทธิการลดหย่อนภาษี เรามาดูสิ่งที่เราจำเป็นต้องรู้

ที่เกี่ยวข้องกับสิทธิที่ว่านั้นกันก่อนดีกว่าครับ

สิ่งที่เราต้องรู้นั้นก็คือ ค่าใช้จ่ายที่จะเกิดขึ้นในวันโอนกรรมสิทธิของอสังหาริมทรัพย์นั่นเองครับ

โดยวันนี้เราจะเน้นไปที่การโอนกรรมสิทธิอสังหาริมทรัพย์ประเภทที่อยู่อาศัย และเป็นการโอน

เนื่องจากการซื้อ-ขายอสังหาฯ ที่ว่านี้กันนะครับ

สำหรับค่าใช้จ่ายต่าง ๆ ที่จะเกิดขึ้นในวันโอนกรรมสิทธินั้น จะประกอบไปด้วย

1. ค่าธรรมเนียมการโอน

2. ค่าจดจำนอง

3. ค่าอากรแสตมป์

4. ค่าภาษีธุรกิจเฉพาะ

5. ค่าภาษีเงินได้บุคคลธรรมดา

มาเจาะดูรายละเอียดกันไปทีละข้อกันเลยครับ

1. ค่าธรรมเนียมการโอน

ค่าธรรมเนียมการโอนนั้น ปกติแล้วจะคิดกันอยู่ที่ 2% ของราคาประเมิน เช่น ราคาประเมินที่ดินรวมสิ่งปลูกสร้างแล้วอยู่ที่ 2 ล้านบาท

แต่ราคาขายอยู่ที่ 3 ล้านบาท ก็จะนำราคาประเมินที่ 2 ล้านบาท มาใช้ในการคำนวณค่าธรรมเนียมการโอน ซึ่งก็จะคิดเป็นจำนวนเงิน

ได้ดังนี้

ค่าธรรมเนียมการโอน

= 2,000,000 x 2% = 40,000 บาท

แต่ก็มีข่าวดี สำหรับคนที่ซื้ออสังหาเพื่อการอยู่อาศัยมาจากบริษัทที่พัฒนาอสังหาฯ โดยตรง และราคาประเมินไม่เกิน 3 ล้านบาท

จะได้รับส่วนลดค่าธรรมเนียมการโอนจากเดิม 2% เหลือเพียง 0.01% เท่านั้น!!! หรือก็คือจะเสียค่าธรรมเนียมการโอนจากเดิม ล้านละ 20,000 บาท

เหลือเพียงล้านละ 1,000 บาทนั่นเอง แต่ก็ต้องขอแสดงความเสียใจต่อคนที่ซื้อ-ขาย อสังหาฯมือ 2 หรือคนที่ซื้ออสังหาฯในราคาที่เกินกว่า 3 ล้านบาท

ด้วยนะครับ คุณไม่ได้ไปต่อ

2. ค่าจดจำนอง

ค่าจดจำนองนั้น ปกติแล้วจะถูกคิดอยู่ที่ 1% ของมูลค่าจำนอง หรือพูดง่าย ๆ ก็คือตามวงเงินกู้ที่ผู้ซื้อได้รับอนุมัติมาจากธนาคารนั่นเองครับ (เฉพาะวงเงินกู้เพื่อที่อยู่อาศัยเท่านั้น ไม่นับรวมวงเงินอื่น ๆ ที่ได้พ่วงมาด้วย เช่น วงเงินสำหรับตกแต่ง หรือวงเงินสำหรับประกันชีวิตที่พ่วงมาด้วย)

ดังนั้นในข้อนี้เราจะเสียค่าจดจำนองกันอยู่ที่ล้านละ 10,000 บาทนั่นเองครับ เช่นถ้าเราได้วงเงินกู้เพื่อซื้ออสังหาฯ มาด้วยวงเงิน 3,000,000 บาท

ค่าจดจำนอง

= 3,000,000 * 1% = 30,000 บาท

และอีกเช่นกันครับ ในส่วนของค่าจดจำนองนี้ หากว่าเราซื้ออสังหาฯ จากจากบริษัทที่พัฒนาอสังหาฯ โดยตรง และราคาประเมินไม่เกิน 3 ล้านบาท จะได้รับส่วนลดจดจำนองจากเดิม1% เหลือเพียง 0.01% เท่านั้น!!! หรือก็คือจะเสียค่าธรรมเนียมการโอนจากเดิม ล้านละ 10,000 บาท เหลือเพียงล้านละ 1,000 บาทนั่นเอง

3. ค่าอากรแสตมป์

กรณีที่ผู้ขายเป็นบุคคลธรรมดา และเคยมีชื่ออยู่ในทะเบียนบ้านรวมกันเกินกว่า 1 ปี หรือถือครองอสังหาฯมาแล้วไม่ต่ำกว่า 5 ปี จะต้องเสียค่าอากรแสตมป์ ในอัตรา 0.5% ของราคาประเมิน หรือราคาซื้อ-ขาย โดยดูว่าราคาใดสูงกกว่ากันก็ใช้ราคานั้นอ้างอิง เช่น ราคาประเมินที่ดินรวมสิ่งปลูกสร้างแล้วอยู่ที่ 2 ล้านบาท แต่ราคาขายอยู่ที่ 3 ล้านบาท ก็จะนำราคาซื้อขายที่ 3 ล้านบาท มาใช้ในการคำนวณ จะได้เป็น

ค่าอากรแสตมป์

= 3,000,000 x 0.5% = 15,000 บาท

4. ค่าภาษีธุรกิจเฉพาะ

ภาษีธุรกิจเฉพาะ จะถูกคิดอยู่ที่อัตรา 3.3% ของราคาประเมิน หรือราคาซื้อ-ขาย โดยดูว่าราคาใดสูงกกว่ากันก็ใช้ราคานั้นอ้างอิง

เช่น ราคาประเมินที่ดินรวมสิ่งปลูกสร้างแล้วอยู่ที่ 2 ล้านบาท แต่ราคาขายอยู่ที่ 3 ล้านบาท ก็จะนำราคาซื้อขายที่ 3 ล้านบาท มาใช้ในการคำนวณ จะได้เป็น

ภาษีธุรกิจเฉพาะ

= 3,000,000 x 3.3% = 99,000 บาท

*แต่ถ้าหากว่าเราเสียอากรแสตมป์แล้ว ก็ไม่จำเป็นที่จะต้องเสียภาษีธุรกิจเฉพาะอีก

5. ภาษีเงินได้บุคคลธรรมดา

กรณีที่ผู้ขายอสังหาฯ เป็นบุคคลธรรมดาจะต้องถูกหักภาษีเงินได้บุคคลธรรม ณ ที่จ่ายเอาไว้ด้วย โดยข้อมูลที่จะใช้คำนวณประกับด้วย

5.1 ราคาประเมิน

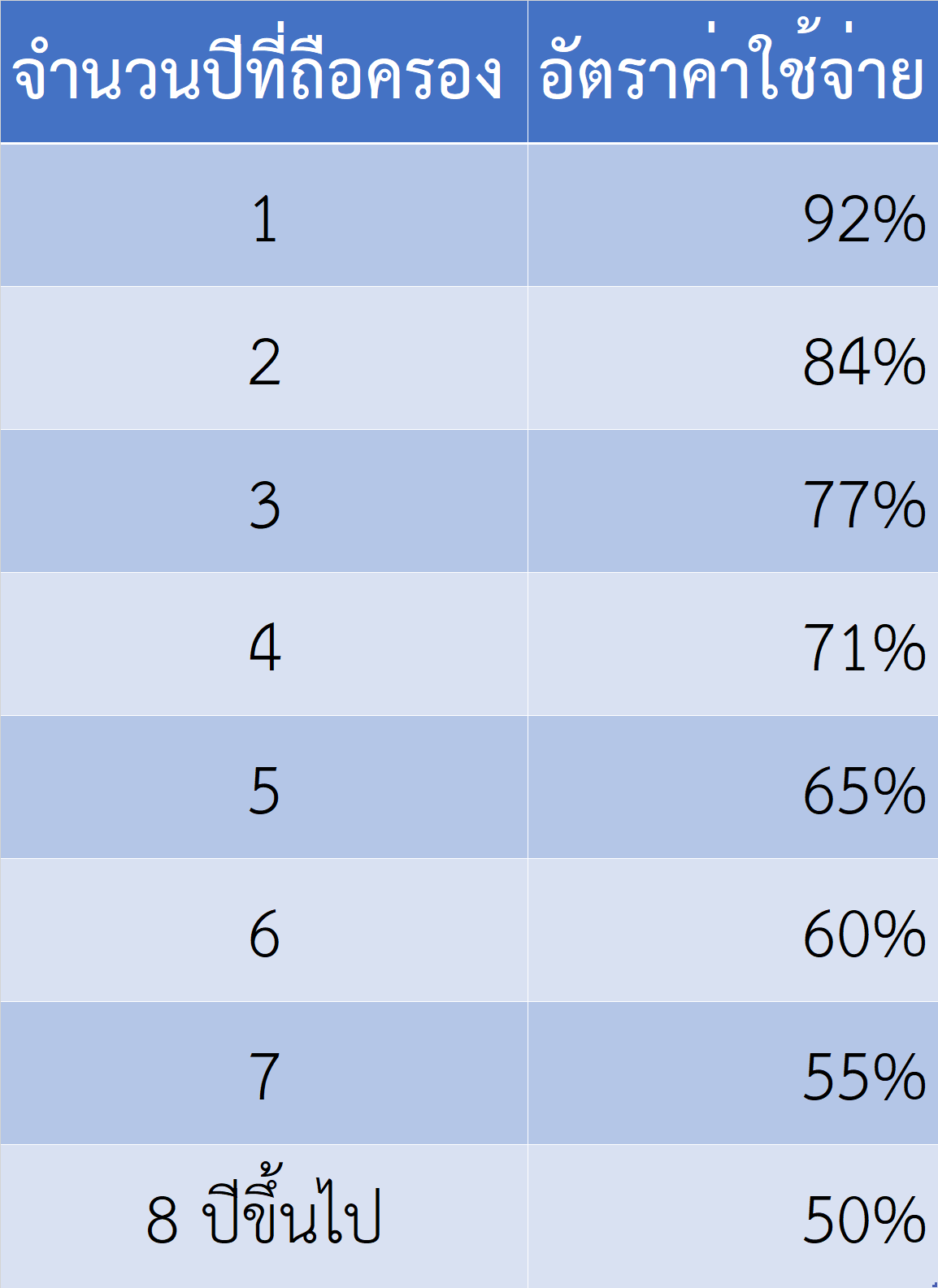

5.2 ค่าใช้จ่ายตามจำนวนปีที่ถือครอง

5.3 จำนวนปีที่ถือครอง ให้นับเอาตามปีปฏิทิน

5.4 อัตราภาษีเงินได้บุคคลธรรมดา

โดยคำนวณได้ดังตัวอย่างดังนี้ เช่น บ้านราคามีราคาประเมิน 3 ล้านบาท ถือครองมาแล้วทั้งสิ้น 5 ปี จะต้องเสียภาษีเงินได้ดังนี้

1. ราคาประเมิน 3,000,000 บาท

2. ค่าใช้จ่าย 65% = 3,000,000 x 65% = 1,950,000 บาท

3. คงเหลือมูลค่าสำหรับคิดภาษี = 3,000,000 – 1,950,000 = 1,050,000 บาท

4. หารด้วยปีที่ถือครอง (5 ปี) = 1,050,000 ÷ 5 = 210,000 บาท

5. คำนวณตามอัตราภาษีเงินได้ = 210,000 x 5% = 10,500 บาท

6. คูณด้วยจำนวนปีที่ถือครอง = 10,500 x 5 = 52,500 บาท

สรุปภาษีเงินได้ที่ต้องเสียคือ 52,500 บาท นั่นเอง

* การคำนวณนี้ใช้ได้เฉพาะกรณีขายบ้านที่ได้มาจากการซื้อเท่านั้น

ซึ่งโดยปกติแล้วนั้นก็ไม่ได้มีการกำหนดอย่างชัดเจนตายตัวว่าค่าใช้จ่ายต่าง ๆ ที่เกิดขึ้นในวันโอนกรรมสิทธินั้น ใครเป็นผู้ที่มีหน้าที่จ่ายค่าใช้จ่ายนี้ แต่ตามธรรมเนียมปฏิบัตินั้น ปกติแล้วค่าใช้จ่ายต่าง ๆ ในวันโอน ผู้ซื้อและผู้ขายจะช่วยกันออกค่าใช้จ่ายกันคนละครึ่ง ยกเว้นค่าจดจำนองที่ผู้ซื้อจะต้องเป็นผู้ออกเอง และภาษีเงินได้บุคคลธรรมดานั้นผู้ขายจะเป็นผู้ออก แต่ทั้งนี้ทั้งนั้น ก็ต่างกรรมต่างวาระครับผม แล้วแต่ตกลงกันก็ได้

จะเห็นได้ว่า ค่าใช้จ่ายในวันโอนนั้นค่อนข้างสูงระดับนึงเลยทีเดียว (ไม่แปลกใจเลยที่กรมที่ดินจะเป็นหน่วยงานนึงที่มีเงินสะพัดสูงมาก ๆ )

แต่ถ้าหากว่ามีช่องทางใดที่ทำให้เราสามารถลดค่าใช้จ่ายตรงนี้ลงไปได้บ้างก็คงจะดีไม่น้อย

และหลังจากที่เราคุยกันมานาน ก็ถึงเวลาที่พระเอกของเราจะออกโรงกันแล้วครับ เย้!!!

วันนี้ครับ ผมจะมาบอกความลับที่ผมมั่นใจว่าหลาย ๆ คนไม่เคยรู้ และกรมที่ดินหรือสรรพากรก็ไม่ประกาศบอกเราหรอก (แน่สิ บอกไปรายได้รัฐก็หายสิครับ) นั่นก็คือเราสามารถที่จะขอยกเว้นค่าใช้จ่ายวันโอนในหมวดของภาษีเงินได้บุคคลธรรมดาได้ ถ้าหากว่าอสังหาฯที่คุณกำลังขายนั้นเข้าข่ายดังต่อไปนี้

1. อสังหาฯที่ขายนั้น เป็นอสังหาฯที่ใช้ประโยชน์เพื่อการอยู่อาศัย เช่น บ้าน คอนโด เป็นต้น

2. ผู้ขายมีชื่ออยู่ในทะเบียนบ้านหลังที่จะขายมีระยะเวลารวมกันไม่ต่ำกว่า 1 ปีนับตั้งแต่วันที่ได้ถือครองกรรมสิทธิในอสังหาฯ นั้น*

3. ภายในระยะเวลา 1 ปีก่อนหน้า หรือตั้งแต่วันที่ทำสัญญาซื้อขายอสังหาฯหลังดังกล่าว ผู้ขายได้มีการทำสัญญาซื้อขายอสังหาฯที่ใหม่ ที่มีลักษณะเพื่อการอยู่อาศัย

* กรณีที่มีชื่ออยู่ในทะเบียนบ้านหลังที่ขายไม่ถึง 1 ปี แต่มีชื่ออยู่ในทะเบียนบ้านหลังใหม่ รวมกับหลังที่ขายไม่น้อยกว่า 1 ปี ก็สามารถใช้สิทธินี้ได้เช่นกัน

สิทธิทางภาษีที่ผู้ขายอสังหาฯ หลังนี้จะได้รับก็คือ

“ การยกเว้นภาษีเงินได้สำหรับเงินได้จากการขายอสังหาฯ

โดยมูลค่าการยกเว้นที่ได้รับจะเท่ากับอสังหาฯหลังที่ขายไป

แต่ไม่เกินมูลค่าของอสังหาฯ หลังใหม่ที่ได้ซื้อมา

โดยอ้างอิงจากราคาประเมินเป็นหลัก”

(โอ้โห ประหยัดไปได้หลายหมื่นเลยนะเนี่ย)

โดยเราสามารถไปขอคืนภาษีเงินได้หัก ณ ที่จ่ายนี้ได้ที่สรรพากรพื้นที่ที่ท่านอยู่ โดยหลักฐานที่ต้องเตรียมประกอบด้วย

เป็นยังไงบ้างครับ ไม่เคยรู้กันมาก่อนเลยใช่มั๊ยล่ะ ก่อนจะขายอสังหาฯ อย่าลืมเช็คกันก่อนนะครับ ว่าเราสามารถใช้ข้อบังคับไหนมาช่วยเราประหยัดค่าใช้จ่ายต่าง ๆ ได้บ้าง หน้าที่คือสิ่งที่ต้องทำ แต่สิทธิคือสิ่งที่เราต้องรู้และใช้งานมันให้ได้อย่างถูกต้องด้วยนะครับ

แอดก็หวังว่าข้อมูลที่นำมาแบ่งปันนี้จะมีประโยชน์กับผู้อ่านทุกท่านไม่มากก็น้อยนะครับ แล้วพบกันใหม่ บทความหน้าคร้าบบบบ

อ้างอิง :

- ความในข้อ 2 (62) แห่งกฎกระทรวง ฉบับที่ 126 (พ.ศ.2509) : https://www.rd.go.th/publish/2502.0.html

- ประกาศอธิบดีกรมสรรพากร เกี่ยวกับภาษีเงินได้ (ฉบับที่ 125) เรื่อง กำหนดหลักเกณฑ์ วิธีการ และเงื่อนไข เพื่อการยกเว้นภาษีเงินได้สำหรับเงินได้จากการขายอสังหาริมทรัพย์ที่ใช้เป็นที่อยู่อาศัยแห่งเดิมและต้องซื้ออสังหาริมทรัพย์แห่งใหม่เพื่อใช้เป็นที่อยู่อาศัย : https://www.rd.go.th/publish/13685.0.html

03 Apr 2022

15 May 2022

22 May 2022